上市公司频繁买入定向增发年内认购金额超过20亿元

伴随着固定收益信念的丧失和股市的复苏,不少原本利用闲置资金购买银行理财的上市公司开始将目光转向私募市场,频繁认购私募证券产品。

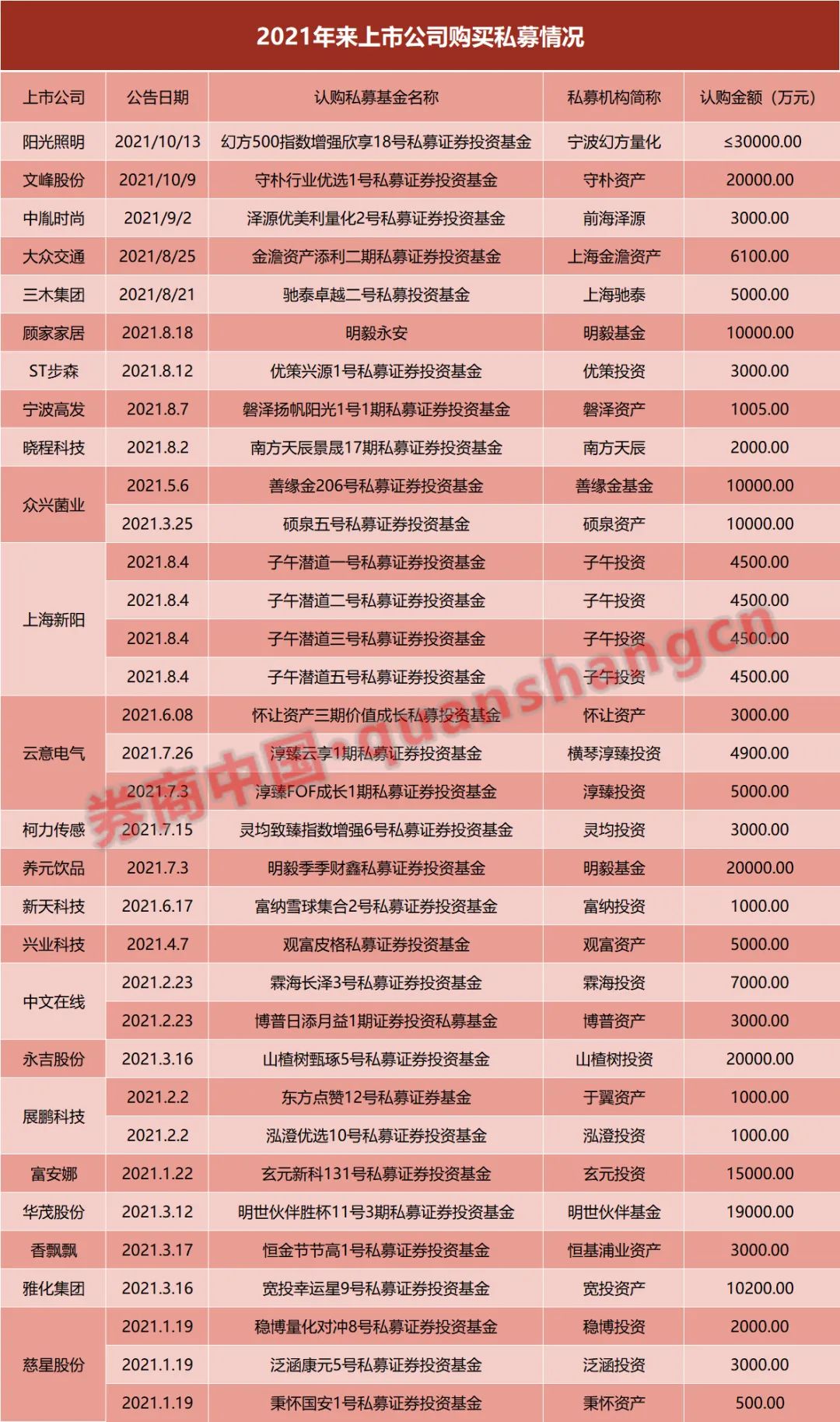

数据显示,截至11月1日,今年已有24家上市公司认购了34只私募产品,总金额为21.47亿元值得注意的是,量化产品今年也受到上市公司的青睐特别是阳光照明计划购买幻方量化的指数增强产品,金额不超过3亿元

可是,与海外上市公司配置债券基金和股票产品相比,国内上市公司仍处于试水阶段根据最新的年报,微软,谷歌,苹果和脸书投资的债券和股票总额高达5000亿美元一位私募负责人告诉记者,国内上市公司仍需要时间接受净值化转型的财务管理购买私募产品可能会成为未来的一种趋势,但不确定需要多长时间

上市公司频繁买入定向增发,年内认购金额超过20亿元。

最近几年来,伴随着上市公司盈利能力的不断增强,许多公司的账面上积累了大量的货币资金上市公司为了提高闲置资金的使用效率,最初通过配置结构性存款和银行融资来满足其现金管理需求,企业的固定收益配置需求支撑了银行融资从0到20万亿元的跨越式发展

但伴随着监管趋严,汇率破位,传统理财产品的收益风险比日益下降,在当前结构性牛市环境下,二级市场投资收益的吸引力大大增强。

今年以来,阳光照明,文峰股份,养元饮料,富安娜,华茂等一批上市公司开始大规模认购私募产品截至11月1日,据券商中国记者统计,已有24家上市公司认购了34只私募产品,总金额为21.47亿元

其中,由于业绩稳定,波动相对较小,量化产品和固定收益产品受到上市公司的青睐日前,阳光照明计划以不超过3亿元的价格收购魔方量化500指数,以提升新乡十八号私募股权投资基金,7月15日,科力传感认购平均投资3000万元,1月22日,傅安娜斥资1.5亿元认购轩辕投资

债券方面,今年7月,8月,古佳家居,养元饮品认购100亿债券,私募益铭基金,分别买入1亿元,2亿元益铭产品,寿园资产由文峰股份认购2亿元主观投资方面,永济股份斥资2亿元认购山楂树投资,其他认购金额不大,可能与主观股票产品波动较大有关

上海一家100亿私募的负责人告诉券商中国记者,为了提高资金使用效率,上市公司配置大额存单以外的固定收益产品屡见不鲜,买银行理财和公募的人多,买私募的人少上市公司一方面需要接受银行理财净值化转型的趋势,另一方面也需要认可优秀私募管理人的管理能力只是私募没有牌照背书的优势,上市公司需要一段时间才能接受

如果上市公司没有真正认识到私募的投资理念,维持起来会非常困难,包括谈条件和特殊服务,性价比也不是很高而且赎回的时候,几乎都是一次赎回,所以目前投入营销的精力不多北京一家大型私募的负责人告诉记者

对于上市公司频繁购买私募产品的现象,私募网财富管理合伙人荣浩表示,目前,p

荣昊进一步指出,上市公司购买定向增发主要有三个特点一是各家公司选择的私募管理人重合度较低,可能与其周边资源渠道不同有关,二是单个上市公司选择的经理每次相对集中,大多选择一个经理的产品,少数分散到两三个,三是单次认购金额比较大,以1000万元为起始门槛,单次认购超过1亿元的情况并不少见

此外,荣昊表示,很多上市公司的市值都在上亿元一是上市公司的资本属性属于期限相对固定,风险偏好相对可控的类型,管理人员的风格要符合要求,第二,内部决策过程漫长而谨慎,导致没有多少产品会同时演示和经历这个过程

私募仍处于测试阶段,上市公司应聚焦主业。

与海外上市公司配置债券基金和股票产品相比,国内上市公司仍处于测试阶段。

最新年报数据显示,现金流强劲的科技公司,如微软,苹果,谷歌,脸书等,直接购买的债券组合分别高达1220亿美元,1690亿美元,1132亿美元,436亿美元,股票投资分别为70亿美元,0美元,319亿美元和67亿美元,购买债券和股票的资金总额为4934亿美元。

根据消息显示,资产管理巨头贝莱德向企业客户提供的现金管理产品占其管理规模的近10%高盛还改变了服务于活跃对冲基金客户的机构业务策略,开始为大型资产管理机构,银行和企业客户提供稳定的现金管理产品,从而提高了该领域的渗透率

显然,伴随着2021年底资管新规过渡期的结束,更多的国内上市公司将逐渐把债券基金和私募股权产品作为以往银行融资的替代选择,纳入自己的现金管理组合。

亿元私募益铭基金指出,股票和债券是投资者配置资产的基础产品,但两者的风险收益特征存在较大差异,满足了投资者完全不同的配置需求就上市公司而言,其闲置货币资金配置股票还是债券,更多取决于其资产配置需求和风险偏好如果他们追求快速升值,有较高的风险偏好,能够接受较高的波动,则适合配置股票如果对资产保值增值的追求较低,风险偏好较低,强调流动性管理

需求,则适宜配置债券基金从长期来看,上市公司对于闲置资金保值和增值的需求,流动性管理的需求旺盛,所以,债券基金的长期配置价值很大

不过,南方某百亿量化私募相关负责人告诉记者,国内上市公司仍需要时间接受理财的净值化转型,不会立即成为一股重要的购买力量,购买私募产品未来或会成为趋势,但需要多久时间尚不确定。

此外,明毅基金认为上市公司有聚焦的主业,闲置资金的投资不宜承担风险和波动偏高的证券市场投资去追求高收益,闲置资金的投资更适合保持较低的风险偏好,注重流动性管理和取得相对稳定的收益所以上市公司闲置资金的投资选择债券基金是非常合适的,也是适应资管新规之后的资管行业新发展